〖德林社〗联美控股:豪爽分红,A股价值投资代表

发布时间:2020-05随着4月份的结束,A股年报披露正式告一段落。纵观A股3800余家公司,亏钱者有之,爆雷者有之,默默无闻者也有之,而能稳定盈利且增速可观的公司却如凤毛麟角。这样凤毛麟角的公司是每一个价值投资者苦苦找寻的。

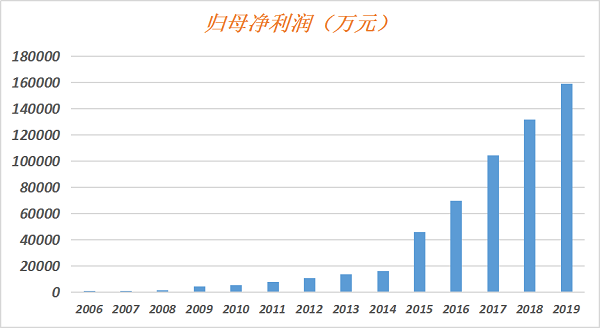

在浏览各家上市公司年报,并往前追溯复盘时,有一匹“黑马”闯进了我们的视线,它就是联美控股。2019年,联美控股实现营收33.96亿元,实现归母净利润15.92亿元。虽然其营收规模并不出众,但其净利润水平却可位列A股上市公司前10%,秒杀了大部分上市公司。

回溯往年,联美的成绩堪称耀眼,与格力等大白马相比也毫不逊色。更值得关注的是,公司在近期发布了分拆子公司创业板上市的公告。若成功实施,将有利于子公司估值充分释放,同时母公司更加聚焦主业经营,进一步提升公司的整体估值。

联美控股为何能稳定盈利?公司核心竞争力何在?分拆上市对公司有何影响?本文将结合联美控股最新公布的2019年年报为你一一揭晓。

联美的“三高”与“两低”

4月29日晚,联美控股公布了2019年年报。报告期内,公司实现营收33.96亿元,同比增长11.83%,实现归母净利润15.92亿元,同比增长20.86%。这个成绩,位列A股上市公司第298位,同时位列环保行业第一名!

回溯往年业绩,联美无疑是个“长跑运动员”。从改制后的2006年至今,公司已连续实现14年稳健增长,营收从1.4亿增长到33.96亿,增幅超24倍,净利润从338万增长到15.92亿,增幅超470倍。近5年来,联美驶上了快车道,业绩更迎来爆发式增长。

联美不仅能赚钱,分红同样不含糊。2019年,公司拟每10股派息2.1元,共计派现4.81亿元(含税),现金分红比例达30.19%。同时,近三年来,公司平均每年的现金分红比率高达30%。

一流的赚钱能力加豪爽的分红,联美无疑是A股价值投资的代表,其股价走势也充分说明了这一点。2019年,联美控股全年累计涨幅达92.45%,接近翻倍的涨幅远超大盘表现。同时,纵观全年,联美股价呈现稳定上涨的态势,几乎未出现大幅波动,堪称“稳稳的幸福”。

除了稳定的赚钱能力,健康的现金流也是好公司的标配。2019年,公司经营活动现金流为14.38亿,同比增长26.98%;期末货币资金为50.7亿,较2018年增加16.74%。

通观联美的财报,基本可概括为“三高”——高增长、高盈利、高现金流;同时,联美还表现为“两低”——低负债、低估值。截至2020年一季度,联美控股的资产负债率仅为25.64%,主要负债为预收账款和由于接网收入产生的递延收益等无息负债,有息负债率仅是总资产的2.4%。

目前,联美控股的动态市盈率为9.73倍,在同等盈利水平的公司中,联美无疑被低估了。那么,联美未来还有多大的成长空间呢?

“双轮驱动”的隐形白马

A股市场上,能保持多年稳定盈利的都是凤毛麟角,但凡如此表现的公司,每一家公司都有其核心优势,联美控股也不例外。

联美控股是国内民营清洁供暖供热的行业龙头,2018年收购兆讯传媒后进入高铁数字传媒领域,目前是“双轮驱动”模式。就其主业之一清洁供暖来说,联美无疑是同行业中的领跑者。

年报显示,2019年,公司供暖及蒸汽业务实现营收18.81亿元,同比增长7.79%,主要是公司供暖面积稳健增长所致。2019年,公司平均供暖面积6580万平米,同比增长6.13%;联网面积8475万平米,同比增长4.63%。

作为领先指标,联网面积的稳健增长预示着公司供暖面积将持续增长。而纵观近年来,公司的平均供暖面积和联网面积一直保持稳定增长的态势,这也是其业绩持续增长的根本所在。

作为关乎国计民生的行业,供暖一直被外界认为空间不大,因为其上游采购价格随行就市,下游价格受国家统一规定。但就在这有限的空间里,联美却闯出了一番“新天地”,这无疑令人好奇:联美是怎么做到的?联美为何能独树一帜?这主要得益于其在供热业务上的技术创新和精细化管理。比如通过强化炉型和煤型匹配度提高热生产效率;通过保温性能好的管网输送热能降低损耗;通过热网平衡技术提高温控水平。精细化管理方面,联美主要通过长协价购煤、淡季储煤等方式降低成本;通过分户管理实现高收费率。另外,联美供热区域主要集中在新城区域,节能环保等级高,进一步助力公司实现高毛利率。

除此之外,公司还积极对外扩张。去年,公司收购山东菏泽福林热力公司66%的股权;今年,公司又收购了上海华电福新能源公司49%的股权,该项目主要为上海国家会展中心提供能源服务。目前,上海国展中心已成为国家对外交流的名片之一,联美这步棋,将有效提升其在全国的知名度,同时为打开南方市场打响第一枪。

除了清洁供暖业务,联美还开辟了“第二战场”——兆讯传媒,而事实证明,当年的收购也是一步好棋。2019年,兆讯传媒实现营收4.36亿,同比增长16.34%,实现净利润1.92亿,同比增长20.72%,营收和净利润均实现了稳健增长。

联美能否穿越周期?

近年来,联美控股实行“双轮驱动”战略,公司也迎来了飞速发展期,俨然是A股的隐形白马。那么,联美还有多大的发展空间?兆讯传媒分拆上市又会对联美控股带来哪些深远影响?

对这个问题,我们从两方面进行分析。首先是联美的根本主业清洁供暖,这也是联美的“基本盘”。根据联美的数据显示,到2022年,公司供暖总规划面积15232万平方米。目前已供暖面积约6580万平方米,联网面积8475万平方米,这意味着,未来供暖面积仍有一倍以上的增长空间。供暖面积的增加即意味着业绩的增厚,换句话说,公司业绩仍有翻倍的可能性。

近年来,南方供暖的呼声越来越高,湖北、安徽等地已开始尝试自采暖或小范围集中供暖。南方的供暖需求无异于一片蓝海,公司有强大的技术优势,今年又在上海国展中心打开了知名度,后市来看,联美有望强者恒强。

供暖是一个特殊的行业,一般由政府统一规划和建设,具有天然的壁垒属性。同时,供暖属于刚性需求,基本不受外界环境影响,且现金流良好,回款迅速。有市场人士评价——“供暖几乎成为穿越市场周期和贸易战的完美标的”。

再看兆讯传媒,3月10日晚,联美发布公告称,拟将兆讯传媒分拆至创业板上市。市场普遍认为,分拆之后双方都可以聚焦自身的主业发展,从而实现双赢。近期的股价走势也表明,市场对联美控股分拆兆讯传媒上市的认可。

兆讯传媒之所以要分拆上市,原因之一就是被严重低估。2019年,兆讯传媒实现净利润1.92亿元,根据当初的收购价换算,目前市盈率不足12倍,对比A股同行业明显低估。将来分拆至创业板上市,无疑将带动公司价值重估。

放眼未来,国铁集团调增基建投资,2020全年铁路总投资望超8200亿元,且仍有继续增长态势,高铁正成为人们最常用的出行工具之一。从四纵四横到八纵八横,国内高铁建设日新月异,这也为高铁传媒带来广阔的增长空间。此时将兆讯传媒分拆上市,无疑是顺应大势之举。

据证券时报·数据宝报道,“疫情影响之下全球股市一季度震荡下跌,作为A股市场最具核心竞争力及投资价值的代表,‘核心资产50强’企业抗住重重压力”,股价逆市大幅上涨……从最新一季度的数据来看,知名机构都对核心资产进行了不同程度的加仓。与去年末相比,万孚生物、永辉超市、浙江鼎力、联美控股等11股获得社保基金或阳光私募的增持。

另外,以投资回报率中位数来看,2016年至2019年核心资产50成分股的ROE中位数逐年提升,2019年升至23.66%,超过了A股市场95%的股票,2020年一季度ROE中位数降至3.5%,比九成A股股票要高。其中联美控股2019年ROE水平达到23.67%,略高于该50强企业中位数水平。

“股神”巴菲特曾说过,好公司有三个特征,一是行业龙头,二是我们日常熟悉的行业,三是在某个领域做到极致,而联美控股正是如此。虽然目前只有350亿市值,但联美绝不会止步于此。

过去十年,联美成就了国内供暖的龙头企业,也成为A股的隐形白马。未来,联美将如何把握下一个十年?一个精彩的故事刚刚开始。

(来源:德林社)